鬱言債市

摘 要

2025是寬信用、再平衡之年。寬信用主要是通過政府發債融資來實現,而財政擴張提振內需,以對衝潛在關稅衝擊和外需放緩,有望逐漸緩解內需相對不足的狀態,實現內外需的再平衡。

►測算一:寬信用力度

2025年寬信用發力,相對確定的是財政擴張、中央政府加杠杆,同時降息可能促進企業融資修複。財政擴張帶來的增量預估在2-3萬億元。參考2019、2022企業融資77%、41%的修複幅度,2025企業融資增量或在1.8-3.3萬億元。

►測算二:加征關稅影響

以加征10%關稅作為基準情形。參考2018年美國加征關稅的衝擊,推算對美出口短期降幅或在11.5-14.2%。美國從我國進口占其總進口的比例已降至13.5%,這意味著其對出口的拖累效應約1.6-1.9個百分點,對GDP的直接拖累效應約0.30-0.37個百分點。

►測算三:以舊換新、超額儲蓄對消費拉動

從2024年的政策效應來看,以舊換新對消費的短期提振效應可能介於1-2倍之間。如以舊換新補貼規模從1500億增至2500億元,參考2024的拉動效應,至少可以直接帶動0.3-0.4萬億元增量消費。同時城鎮居民超額儲蓄約7900元/人,如居民收入預期改善,增量或得到明顯提升。

►測算四:設備更新對投資拉動

設備更新支持資金或擴容至2000-2500億元,參考2024年的乘數(偏保守估計),預計拉動投資0.6-0.8萬億元,對投資拉動效應約0.4-0.8個百分點。

►測算五:2025 GDP節奏

2025一季度數據“開門紅”的概率高,或超5%。十省專項債項目“自審自發”,二三季度經濟數據明顯放緩的概率或下降。

►測算六:CPI何時反彈

內需提振或拉動相關鏈條價格修複。如CPI環比中樞回到0.15%,節奏上參考2015-19環比,2025年四季度CPI同比可能回升至1%+。

風險提示:國內財政、貨幣政策出現超預期調整。全球貿易體係出現超預期變化。主要發達經濟體財政、貨幣政策超預期調整。

01

測算一:2025寬信用力度怎麽看?

2024年實體經濟融資同比減少。前11個月數據加總,新增社融同比下降4.2萬億元。2016年以來,新增社融相比前一年下降的年份,主要是2018、2021和2024,其中2021是因前一年基數較高,而2018可能受到融資需求減少、供給受限雙重因素的疊加影響。

拆分三個部門來看,2024年政府部門融資增加,而居民和企業部門融資都明顯低於前一年。2024年政府債融資11.3萬億元(主要是發行國債和地方債),同比多增接近1.7萬億元。居民部門新增貸款較23年同期下降1.7萬億元(新增貸款口徑)。前12個月居民新增貸款2.4萬億元,大致相當於2011-2012年水平,約為2020-2021的1/3左右。

企業部門新增融資16.5萬億元,較前一年同期下降3.8萬億元。融資規模基本持平2020年同期,降幅明顯小於居民部門,與2018、2021年的降幅相差不多。其中新增貸款下降3.6萬億元,表內票據增加1.2萬億元,股票融資減少0.5萬億元,企業債增加0.3萬億元。

從融資主體來看,2024年地產和城投融資均出現較為明顯回落。結合房地產開發資金來源看,地產開發資金來源10.8萬億元,同比低2.2萬億元。其中定金及預收款3.4萬億元,同比低1.0萬億元,主要是地產銷售放緩的拖累。城投方麵,2024年發債淨融資僅1503億元,明顯低於2022、2023年的1.3-1.4萬億元。

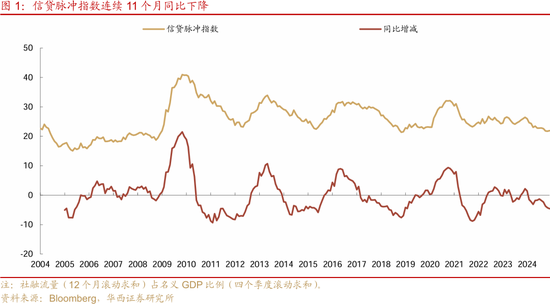

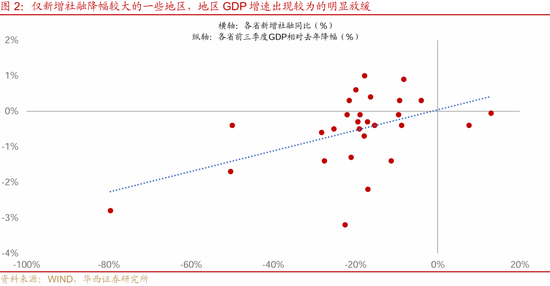

社融增速放緩,可能對2024年經濟形成一定程度的拖累。從時間維度來看,信貸脈衝指數經曆了連續11個月的同比下降,其中2024年11月一度降至2019年以來最低水平。從區域維度來看,新增社融降幅較大的部分地區,如青海(-79.6%)、寧夏(-50.4%)、山西(-22.6%),2024前三季度GDP相對前一年下降了1.7到3.2個百分點。不過,降幅在20%左右的部分地區,如江蘇、江西、湖南等,其GDP增速僅略微下降或者增速抬升。這反映出,這些地區可能在盤活存量金融資源方麵,通過優化配置有效對衝了總量下滑帶來的拖累效應。

展望2025年,我們從2018、2021年尋找規律,這兩年經曆融資下降之後,次年均迎來寬信用修複。其中,2019年主要是企業融資修複,而2022年則是企業和政府融資均在修複。

2025年寬信用發力,相對確定的是財政擴張,以中央政府加杠杆為主,同時降息可能促進企業融資修複,居民融資的拖累也有望下降。具體數字方麵,2025年財政擴張帶來的增量社融規模,一是赤字率提升,有望帶來超過1萬億元的國債淨發行;二是特別國債發行規模增加,可能帶來0.5-1.5萬億元超長特別國債供給;三是地方專項債額度也可能追加5000億元左右。三者合計帶來的增量預估在2-3萬億元,有望明顯高於2024年的1.5萬億元。

不過政府加杠杆的方式,有別於以往周期中地產為信用派生主要渠道的方式。地產信用擴張,對應居民部門信貸增長、房企信用擴張、地方政府獲取土地財政收入也會進行資金配套推動基建,因而這種信用擴張主要是通過商業銀行投放信貸、抬高貨幣乘數來實現。而當前的財政擴張,更多聚焦於兩重項目以及補貼消費等。信用擴張主要依靠政府債融資,杠杆效應體現在地方專項債作資本金撬動融資等。相比於地產信用擴張,當前的財政擴張乘數效應相對較低。在總量適度擴張的基礎上,更注重財政資金直達受益主體、提高資金使用效率。2025年的企業融資,能否像2019、2022企業融資77%、41%的修複幅度(對應2025年新增企業融資的增量或在1.8-3.3萬億),有待進一步觀察。

02

測算二:加征關稅形成的拖累效應有多少?

2024年11月25日,特朗普在社交媒體聲稱,將對幾乎所有來自中國的進口商品加征10%的額外關稅,對墨西哥和加拿大進口品征收25%關稅。特朗普可能采取的方式,一是利用1977年的《國際緊急經濟權力法》來推進關稅,該法案賦予美國總統在宣布國家緊急狀態後限製貿易的廣泛權力,通過行政令的方式推動,關稅可能在特朗普上任不久後就落地。二是參考特朗普上一任期推進關稅,主要是通過《1974年貿易法》301條款加征關稅。從2017年8月18日美國貿易代表對我國啟動301條款調查,到2018年7月6日第一輪關稅(340億美元商品)生效,整個過程耗時接近11個月。301條款落地較慢,如果本次通過該條款推動關稅,可能在2025下半年才落地。

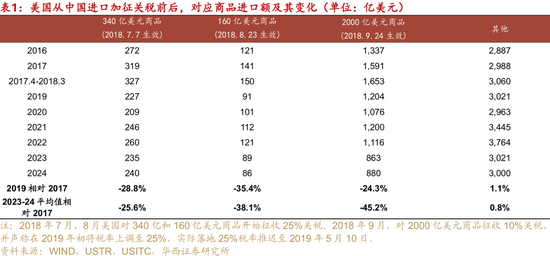

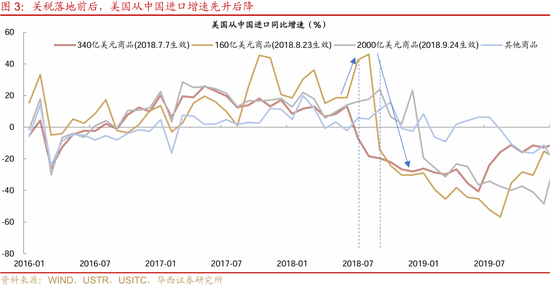

我們以加征10%關稅作為基準情形測算。如美國加征10%關稅,對我國出口的拖累不足2個百分點。參考上一輪2018年美國加征25%關稅的中期衝擊,我國對美出口相關產品(500億美元商品)的降幅介於28.8%-35.4%之間。據此推算,10%關稅對應的對美出口短期降幅或在11.5-14.2%區間。考慮到美國從我國進口占其總進口的比例從2017年的21.1%降至2024年前11個月的13.5%,對美貿易的依賴度大幅下降,這意味著對美出口下降11-14%,僅對應出口整體下降約1.6-1.9個百分點,約550-680億美元,對GDP的直接拖累效應約0.30-0.37個百分點(未考慮間接效應)。

除了關稅,可能還要關注全球貿易下行風險。從兩個方麵來看,一是美聯儲放慢降息節奏,維持限製性利率的時間拉長,這會抑製大宗商品價格、以及企業補庫需求,從而壓製全球貿易周期。二是作為全球貿易同步指標的韓國出口增速,從7-8月的10%+回落到11月的1.4%。如全球貿易進入下行周期,可能給我國出口帶來一定程度的壓力。不過,我國出口韌性較強,有望部分免疫貿易下行周期。近兩年我國對東盟等新興市場出口維持較快增長,主要是通過中間品貿易為東盟等地區製造業發展提供助力,對應的產業升級需求受貿易周期影響相對較小。

整體來看,2025年我國麵臨的外部形勢更加複雜嚴峻,外需不確定性加大,貿易保護主義可能抬頭。在這種形勢下,出口增速可能從5%+回到0-5%區間,對經濟的拉動效應不及2024年,需要擴內需以對衝外需放緩。

03

測算三:以舊換新、超額儲蓄等帶來多少增量消費?

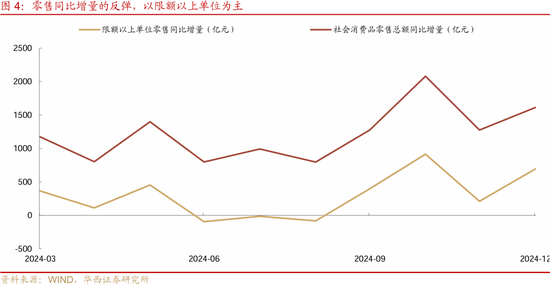

消費支撐因素之一:以舊換新。如何衡量以舊換新對消費的拉動作用?2024年4月底,汽車以舊換新補貼開始執行,並在8月提高報廢補貼標準。2024年7月,國家發改委和財政部統籌安排1500億元超長期特別國債資金,加力支持消費品以舊換新,8月初開始全部下達到地方,9月各地陸續推開。從零售數據來看,9月增速開始出現修複,2024年9-12月零售同比增速平均約3.7%,較3-8月的2.7%提升約1個百分點,對應居民多消費約1692億元。如直接計算零售額的抬升幅度,零售同比月平均增幅從988億元抬升至1557億元,對應9-12月居民多消費約2274億元。因而以舊換新補貼帶來的增量消費,可能介於1692-2274億元區間。

大部分零售額改善來自於限額以上單位。限額以上零售增速中樞抬升約2.6個百分點,而限額以上占整體零售的比例約為36%,這意味著限額以上單位的反彈拉動整體零售約0.9個百分點,約貢獻整體零售的90%。而參考限額以上零售額的抬升幅度,同比月平均增幅從123億元抬升至554億元,對應9-12月居民多消費約1724億元,該種方法測算限額以上對整體零售的貢獻約76%,也占了大多數。

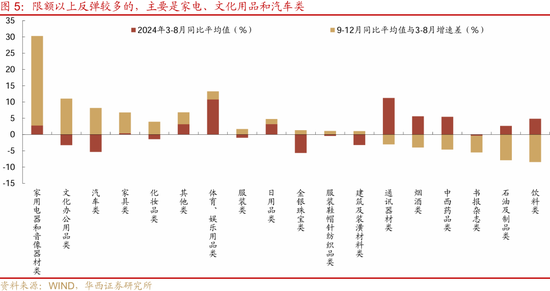

限額以上零售拆分,家電、文化用品和汽車類零售額同比增速,2024年9-12月平均值比3-8月分別反彈27.5、11.1和8.2個百分點,對限額以上零售的拉動分別增加了1.5、0.1和2.4個百分點,合計拉動4.0個百分點。在這些補貼品類大幅增長的同時,9-12月通訊器材、煙酒、中西藥、書報雜誌、石油製品和飲料類限額以上零售增速較3-8月下滑,對限額以上零售的拖累合計1.7個百分點。這其中可能部分受到海外能源價格的影響,部分可選品類或也受到補貼品類的擠出效應影響。

商務部新聞提到消費品以舊換新政策整體帶動相關產品銷售額超1萬億元,或是以舊換新的優惠抵扣比例在15%、20%推算得到。如1500億元補貼按15%計算,對應的銷售額在1萬億元;如1500億元補貼按20%計算,對應的銷售額在7500億元。汽車類補貼上限為2萬元,實際的整體補貼比例或小於15%。但這其中部分可能對應的並非增量消費。我們可以將消費補貼對應的情況分為以下幾類,舉例說明:一是消費者按原有計劃購買4000元的家電,在領取20%補貼後,購買了標價5000元的商品。其中多出的1000元是增量消費,由政府補貼實現。二是按原有計劃購買4000元的家電,在領取20%補貼後,仍然購買了標價4000元的商品。節省出的800元,可能用於儲蓄或消費。如用於儲蓄,則對消費沒有直接拉動效果;如用於消費,對應的消費增量約800元。當然可能也存在部分消費、部分儲蓄的情況。觀察居民消費支出占居民收入占比,2024年四季度較2023同期低0.8個百分點,較2019同期低4.4個百分點。反映居民在節省開支後可能增加了儲蓄。

三是原來沒有計劃購買家電,看到補貼的優惠價後,決定提前消費,假設商品5000元,補貼1000元。則5000元均為增量消費。這種提前消費是否擠出其他消費,可能也需要額外的數據進行分析。還可能存在的一種情況是,企業在補貼政策後選擇在原有價格基礎上漲價20%,這種情況消費額增長20%,但消費者並未從中獲益,相當於直接補貼企業。從零售增量介於1692-2274億元區間來看,消費補貼的乘數效應可能達不到理想中的5-6倍,第一種和第二種情況可能占比不低。

2025年,更大規模、更大範圍的以舊換新補貼,能否發揮更好效果,可能既取決於政策力度,也依賴於居民收入預期的改善幅度。從2024年的政策效應來看,以舊換新對消費的短期提振效應可能介於1-2倍之間。如以舊換新補貼規模從1500億增至2500億元,參考2024的拉動效應,至少可以直接帶動0.3-0.4萬億元增量消費。居民儲蓄率偏高,可能影響了政策的乘數效應。如居民收入預期改善,可能在1-2倍的基礎上得到明顯提升。

消費支撐因素之二:存量房貸利率下調,節省利息、以及減少提前還貸。2024年9月29日央行宣布下調存量房貸利率,為存量房貸家庭節約利息支出1500億元,與2023年下調存量房貸利率為居民部門節省約1700億元較為接近。如何衡量其對消費的支撐作用?從節省利息角度出發,一是下調存量房貸利率每年節省利息1500億元(主要是額外加點),以及LPR下調帶來利息支出下降,2024年5年期LPR從4.2%下調至3.6%,60bp降幅對應節省的利息成本約2254億元,兩項合計約3754億元。我們再參考城鎮居民的消費率約70%,可能形成消費約2600億元,對居民消費的拉動效應約0.5個百分點,對GDP的拉動約0.2個百分點。

除了節省利息之外,居民減少提前還貸也帶來可支配收入增加,部分轉化為消費。但缺乏具體的數據,我們參考央行區域金融運行報告2024披露的數據,“去年(2023年)8月全國個人住房貸款提前還款額達到 4324.5 億元。8月 31日政策出台後,9-12月房貸月均提前還款金額較政策出台前(2023 年8月)下降 10.5%”。假設2024年9月下調帶來的提前還貸金額下降持平2023年8月,對應的提前還貸金額下降約5000億元。如參考城鎮居民的消費傾向約70%,則形成消費約3500億元,對居民消費的拉動效應約1.0個百分點,對GDP的拉動約0.4個百分點。

綜合兩個因素,存量房貸利率下調節省利息、以及減少提前還貸對消費的促進作用,可能拉動消費超過1個百分點,對GDP拉動約0.6個百分點。考慮到居民節省的這部分資金消費率可能達不到70%,謹慎起見假設這部分資金的消費率為30%,則拉動消費略高於0.6個百分點,對GDP拉動約接近0.3個百分點。

往後看,消費的潛在支撐:居民超額儲蓄。截至2024年底,居民存款規模達到151.3萬億元,居民貸款同比增速降至3.4%的同時,存款增速仍然達到10.4%。居民存款多,是否意味著超額儲蓄多,是否將來可以轉化為消費?一是居民部門的財富多集中在少數高淨值家庭。參考央行調查數據顯示,總資產最高的10%家庭占所有調查家庭資產的47.5%,而高淨值人群的消費傾向相對偏低。參考招行2022年報數據,不含金葵花及以上的零售客戶的人均存款約1.6萬元,遠低於住戶存款除以總人口計算得到的8.5萬元(2022年)。相對而言,超額存款或者超額儲蓄的中位數,其代表性要明顯好於總量或者平均值。二是居民資產配置行為變化會影響存款,2022年四季度理財經曆階段贖回負反饋,以及2023年到2024上半年權益資產表現一般,使得居民將部分其他類型資產轉為定期存款等低風險資產。三是居民的負債也會形成部分存款,從資產負債表角度來看,居民借入貸款同時也會派生存款,部分存款停留在居民存款賬戶。而居民提前還貸過程中,將存款存入賬戶等待銀行劃款,也會對應居民存款增加。

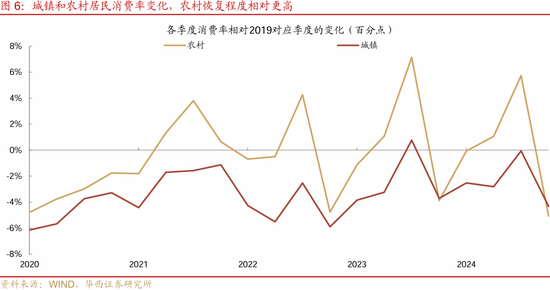

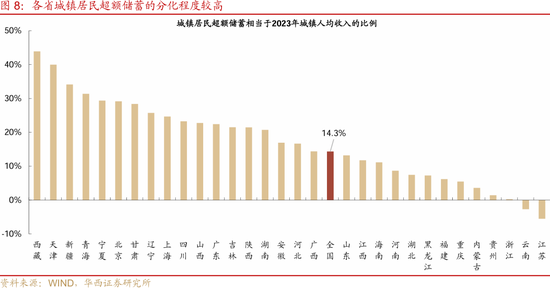

測算居民超額儲蓄存量,城鎮居民約7900元/人。季度的居民收入和支出數據為測算超額儲蓄提供了一種思路。居民可支配收入的流向,無非是儲蓄和消費支出。根據居民可支配收入、消費支出數據測算,2020年以來,各季度居民消費率大多低於2019同期,如以2019同期消費率為基準,測算累積的居民超額儲蓄,按人均可支配收入約4700元,按可支配收入的中位數則約為3900元(收入中位數約為平均值的84%)。拆分城鎮和農村來看,參考同樣的測算方法,城鎮居民人均超額儲蓄約7900元,相當於2024城鎮人均支出的22.9%。而農村居民消費率恢複程度較高,最近四個季度的平均消費率達到83.4%,略高於2019的83.2%(而城鎮僅63.8%,明顯低於2019的66.3%),導致農村人均超額儲蓄僅約600元。

通過消費券來促進消費,可以促進城鎮居民拿出超額儲蓄轉為消費支出。但對於農村居民而言,由於超額儲蓄交低、且消費率較高,減輕社保負擔、增加收入,或能起到更好的促消費作用。

拆分消費結構來看,2020-2024 城鎮居民主要壓降教育文娛、衣著和居住支出;而農村居民在削減居住、教育文娛和交通通信支出的同時,增加了食品煙酒開支。如城鎮居民每個季度平均多消費100、200、400元(最近八個季度平均少消費326元),對每個季度的消費的拉動約940、1880、3760億(城鎮人口9.4億),對社會消費品零售總額的年化拉動約0.8、1.5、3.1個百分點。不過居民超額儲蓄能否形成消費,可能很大程度上取決於居民收入以及收入預期的改善程度。

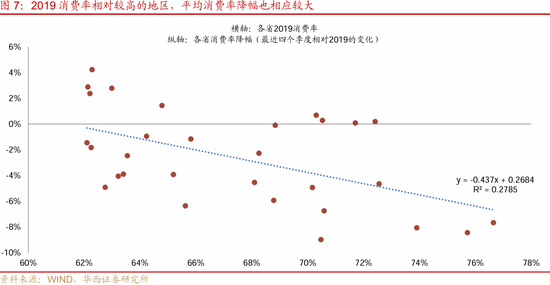

觀察分省城鎮居民消費率,可以發現以下幾個特征事實:

一是原來消費率較高,近期轉向更多儲蓄。整體來看,2019年消費率較高的省份,最近四個季度的消費率平均值整體相對更低。這說明部分原來消費率相對較高的群體轉向了增加儲蓄,較為典型的是天津、遼寧以及四川等部分西部省份。這些地區的消費率能否回到2019水平,可能一定程度上取決於預期的修複程度。

二是原來消費率較低,近期仍在更多儲蓄,主要是高收入地區。2019年消費率較低的上海(65.6%)和北京(62.8%),在最近四個季度的消費率仍在下降,平均值分別低至59.3%、57.8%。一線城市存量房貸利率下調相對較晚,可能使得居民傾向於多儲蓄以提前還貸。這些地區的消費率仍有較大提振空間。

三是原來消費率較低,近期消費率已升至更高水平。2019年消費率較低的部分省份,如江蘇62.1%、浙江63.0%,在最近四個季度的消費率反而有所上升,分別達到65.0%、65.8%。除了江蘇浙江之外,還有雲南、貴州和內蒙古等。這說明部分地區的消費潛力已獲得一定程度釋放。這些地區進一步提振消費率的空間相對受限,或許增加收入可以更好促進當地消費。

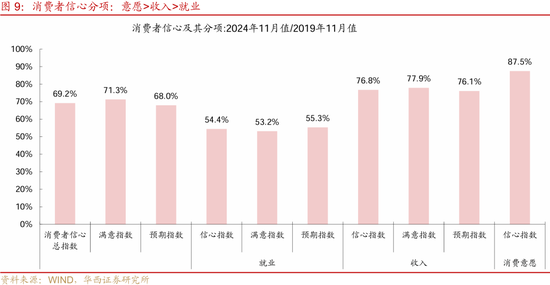

消費仍然需要解決的拖累因素,是提振就業預期和收入預期。2024年9月下旬政策加碼以來,消費者信心指數也相應從低位反彈,11月相對9月,就業預期、收入預期、消費意願分別反彈1.0、0.8、1.0,反彈幅度較為接近。但我們也關注到就業滿意指數和收入滿意指數反而繼續下滑,分別下滑1.1、0.5。這說明現實情況改善幅度並不是特別明顯,經濟周期的慣性仍在。2024年11月消費者信心分項對比2019年同期,差距最小的是消費意願、其次是收入、最低的是就業。說明要繼續提振消費,除了發放消費券等補貼政策,穩定收入預期、改善就業預期更為關鍵。

此外,穩住樓市股市,有助於居民部門資產負債表修複。參考央行調查統計司在2020年發布的中國城鎮居民家庭資產負債情況調查數據,我國城鎮居民戶均住房資產占家庭總資產的比重約59.1%。戶均持有金融資產占比約20.4%,其中股票和基金分別占6.4%、3.5%,合計占戶均資產的比例約2%。盡管權益資產占居民總資產的比例不高,但其彈性較大、變現也相對容易,在上漲階段有望帶動居民增加消費。

總體來看,2025零售或反彈。2024年零售同比增速為3.5%,在多個因素支撐下,2025年或達到4-5%。主要考慮到存量房貸利率下調利息節省、以及提前還貸減少或拉動零售0.6個百分點,居民超額儲蓄或拉動零售0.8個百分點。不過具體的反彈幅度,還會取決於居民預期修複程度。

04

測算四:設備更新、兩重項目等帶來多少增量投資?

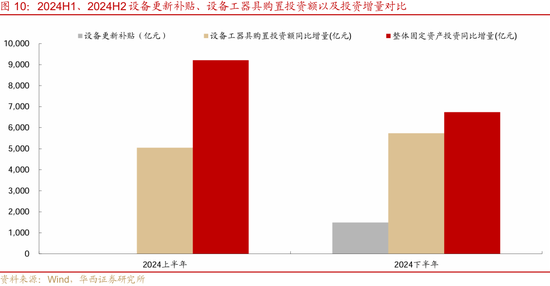

2025年投資支撐因素之一:設備更新。2024年,在設備更新政策支持下,設備工器具購置投資增長15.7%,對全部投資增長貢獻率約2/3,拉動投資增長約2.2個百分點,拉動固定資產投資同比增長約1.1萬億元。根據發改委披露,2024年共計投入1480億元支持設備更新。不過值得注意的是,這些補貼資金主要是7-8月下達,而上半年設備工器具購置對投資的拉動就達到了約5000億元。這說明在補貼資金下達之前,從2024年3月上旬,國務院下達《推動大規模設備更新和財政對基建投資的支持》開始,貼息等政策就已經發揮作用。如按資金下達之後的數字計算,1480億元補貼拉動7-12月投資約5700億元,財政乘數約3.9倍。

2025年設備更新資金支持規模或進一步擴大。中央經濟工作會議提到“增加發行超長期特別國債,持續支持兩重項目和兩新政策實施”。2025年特別國債規模有望超出2024年,設備更新支持資金或擴容至2000-2500億元,參考2024年的乘數(偏保守的估計),預計拉動投資0.6-0.8萬億元,較2024年多出約0.2-0.4萬億元,對投資拉動效應約0.4-0.8個百分點。

2025年投資支撐因素之二:兩重項目。2024年,7000億元特別國債資金投入兩重項目建設,我們計算7000億特別國債對整體投資的直接拉動效應,約為1.4個百分點。

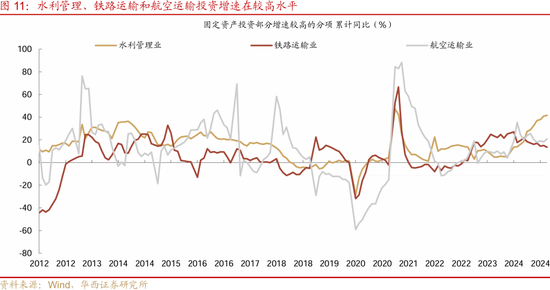

據國家統計局,2024年,兩重項目相關的水利管理業投資增長41.7%,航空運輸業投資增長20.7%,鐵路運輸業投資增長13.5%。由於分行業投資額未再披露,難以直接度量特別國債資金的整體拉動效應。我們參考2017年末這三個行業投資額占整體投資的比例,測算其對投資的拉動效應合計約0.9個百分點。除了以上三個行業外,特別國債還支持了農田、三北工程、高等教育等方麵。如2025年支持兩重項目的資金增加至1萬億,預計拉動投資約2.0個百分點,較2024年多出0.6個百分點。

注:2024年特別國債分三批支持長江沿線鐵路、幹線公路、機場建設,西部陸海新通道建設,東北黑土地高標準農田建設,“三北”工程建設,農業轉移人口市民化公共服務體係建設,高等教育提質升級等領域建設。

值得注意的是,2024年大項目投資增速相對較高,背後或反映出地方政府財力相對緊張,限製了小項目的推進。據統計局數據,2024年計劃總投資億元及以上項目投資同比增長7.0%,增速比全部投資高3.8個百分點;拉動全部投資增長3.8個百分點。據此可以推算,億元以下項目投資同比-1.3%,拖累整體投資約0.6個百分點。由於重大項目更容易獲得特別國債等中央資金的支持,這種差別可能反映土地財政減收等因素影響下,地方財政壓力加大,拖累了小項目的建設進度。

此外,保交房高峰期已過,地產投資可能繼續形成拖累。2024年12月下旬召開的全國住房城鄉建設工作會議指出,2024年交付住房338萬套,完成既定目標,這一數字超過2023年交付的300萬套。不過2024住宅竣工麵積低於2023同期,同比下滑27.4%,主要是因為近兩年住宅銷售下滑,相應也拖累了竣工(銷售到竣工一般1.5到3.5年)。2024年交付的住房,部分是一些前期“難啃的硬骨頭”,更多是在消化過去幾年的存量交付問題。因而,2025年房地產銷售繼續修複、或帶動新開工反彈的同時,地產投資可能因保交房高峰已過,受到施工下滑的拖累。參考2024年地產投資拖累整體投資約2.1個百分點,2025年地產投資對整體投資的拖累效應可能仍在2個百分點左右。

綜合來看,受設備更新、兩重項目增量資金的支持,2025年固定資產投資有望較2024年反彈1個百分點以上,樂觀估計可能達到接近1.5個百分點。不過地產投資可能仍會形成一定程度的拖累。

05

測算五:如何看待2025 GDP節奏?

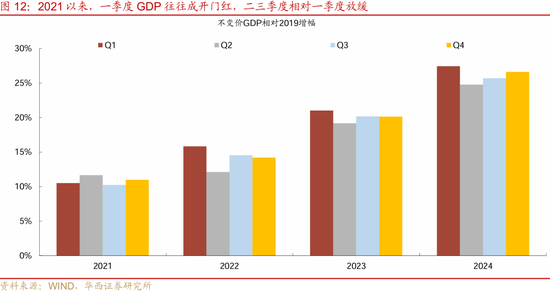

近年我國GDP數據呈現兩個明顯特征,一是通常一季度可以實現開門紅;二是二三季度增速往往較一季度有所放緩。以2019年各季度為參照,2024年一季度增長27.4%,而二三四季度分別增長24.8%、25.7%、26.6%。不僅2024年,2022和2023年也呈現出類似特征。

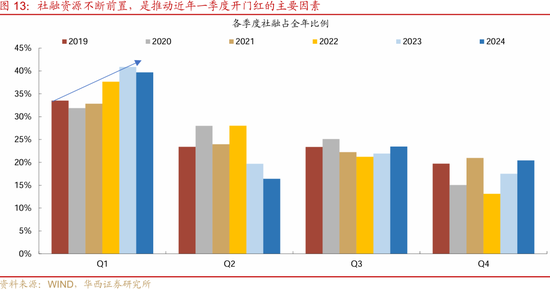

這背後是近年來跨周期調節下,總量政策的力度相對審慎,信貸在各季度的分配中傾向於早投放,以及地方債提前下達,疊加個別年份年末部分財政資金留到次年使用,因而一季度容易出現開門紅。以社融數據為例,2022、2023、2024一季度新增社融占全年的比例分別達到37.6%、40.9%、39.7%,均遠遠超過1/4。這其中主要是貸款投放前置,這三年的一季度新增社融口徑貸款占全年的比例分別達到了39.9%、48.1%、53.4%。進入二季度,由於過往連續的低基數,政策通常進入回撤期,信貸投放等節奏較一季度環比放緩,使得經濟數據往往開始回落。

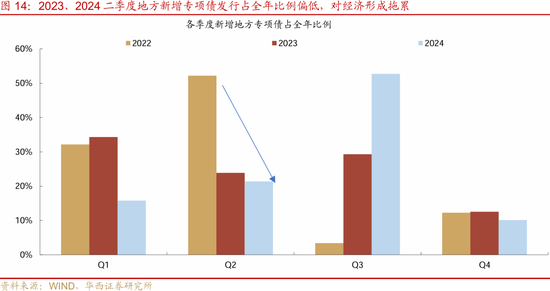

這對我們預判2025年經濟節奏有何啟示?一是2025一季度數據“開門紅”的概率高。央行2024四季度例會中提到“引導金融機構加大貨幣信貸投放力度”,相比於此前的“注重引導信貸均衡投放”,年初信貸開門紅的概率在升高。而且,地方債提前下達的額度,有望在春節後陸續發行。而在美國加征關稅的擔憂之下,企業搶出口也會帶動一季度工業生產。2024年11-12月出口交貨值增速抬升的幅度約4-5個百分點,對工業的直接拉動約0.8-1.0個百分點,較9-10月的0.3-0.4%大幅提升,其中部分可能受到“搶出口”的推動。這三個因素均對一季度經濟形成支撐,與往年較為類似,如2025年增長目標設定在5%左右,一季度增長超5%的概率較高。

二是2025二三季度經濟數據明顯放緩的概率可能下降。2023、2024年二季度的經濟放緩,一定程度上受到地方債發行放緩的拖累。而2024年12月25日,國務院辦公廳發布《關於優化完善地方政府專項債券管理機製的意見》,實行專項債券投向領域“負麵清單”管理,十省份試點專項債項目“自審自發”。受此影響,新增地方債發行節奏或更趨均衡,可能不再成為二三季度經濟增長的拖累項。受此影響,2025二季度增長低於5%的概率有望下降。

06

測算六:內需提振下,CPI何時升破1%?

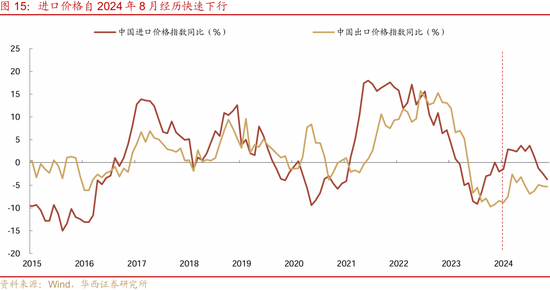

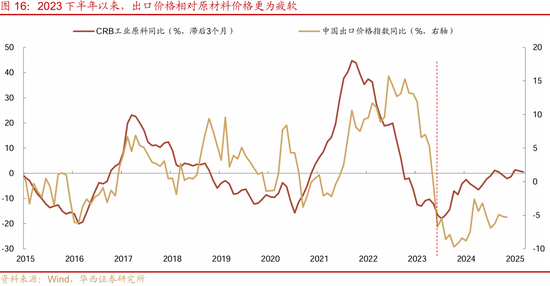

2024年價格較弱,是內外因素的共同作用所致。一是存在輸入通縮壓力。美國維持高於中性的限製性利率,使得多數大宗商品價格未能形成持續上漲趨勢。CRB工業原料價中樞在536-565區間窄幅波動,全年平均值相對前一年下滑1.2%。從我國的進口價格指數來看,年初的1月和9-11月同比均為負增長。

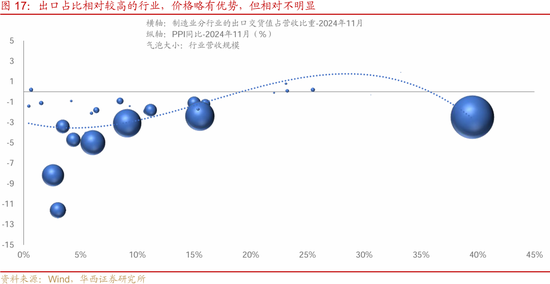

二是受製於外需疲軟,出口價格也難提振,甚至弱於進口價格。2024年前11個月,出口價格指數同比介於-2.6%到-8.8%區間,平均-5.5%。例如出口交貨值占營收近40%的計算機、通信和其他電子設備製造業,2024年前11個月中有9個月出廠價環比下跌,累計跌2%。

三是內需相對不足,使得部分品類價格麵臨較大下行壓力,尤其是部分可選消費品、耐用消費品價格較為疲軟。例如2024年CPI交通工具累計環比下跌4.2%,而過去12年的平均值為-1.7%,反映汽車價格下跌。

四是地產周期下行,對CPI居住分項、以及服務價格均形成拖累。由於2024年大部分城市房地產價格仍處於下行周期,使得CPI的居住分項維持較弱狀態(在CPI中權重為20%以上),2024累計環比為0.1%,僅略好於2020和2022,大幅低於2015-2019同期的平均值1.6%。而租金價格較弱,又會間接影響服務價格的漲幅(服務價格同樣也受到需求相對不足的製約),使得核心CPI價格處於偏低水平。2024年前11個月核心CPI累計環比0.2%,是2013年以來最低值。

海外商品價格較為低迷的狀態,可能在2025上半年難以逆轉。背後主要是美聯儲放緩降息進程,利率偏高、美元強勢對海外大宗商品價格仍存在較強的壓製效應。海外這種價格疲軟的情況可能需要等到美國政策利率回到中性利率附近才能完全扭轉。這意味著PPI要扭轉相對疲軟的狀態,主要依靠內需相關行業的拉動。

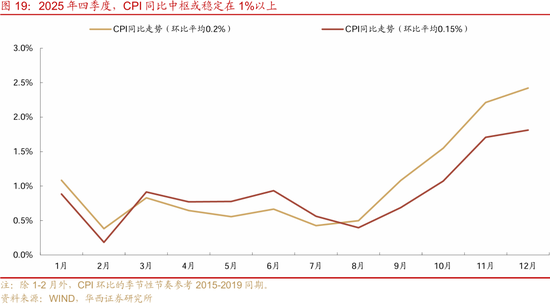

內需提振或拉動相關鏈條價格修複。如零售、投資增速回升至4-5%或5%+,或拉動價格出現邊際修複。重點關注消費補貼政策加碼帶動下,可選消費品和耐用品消費價格的反彈幅度。受製於2024年偏低的CPI環比中樞(平均0.01%),如後續CPI環比中樞回到0.15%,節奏上參考2015-19環比,2025年四季度,CPI同比將回升至1%+。如後續CPI環比中樞回到0.2%,2025年四季度CPI同比中樞將回升至2%左右。

07

資產定價邏輯:寬信用、再平衡

2025是寬信用、再平衡之年。寬信用主要是通過政府發債融資來實現,而財政擴張提振內需,以對衝潛在關稅衝擊和外需放緩,有望逐漸緩解內需相對不足的狀態,實現內外需的再平衡。

內需可能改善、外需可能下行的組合,給宏觀經濟數據走向平添複雜性和不確定性。站在寬信用角度,似可以類比2019、2022;站在寬財政視角,又似可以類比2020;站在關稅潛在衝擊角度,又或許可部分參考2018。以上這些年份均有某些特征可供2025參考,但其全局層麵的參考意義可能就顯得不足。2025年資產定價,在總量改善的同時,結構或許仍然重要。

重點關注財政增量帶動的內需修複鏈條。重點關注特別國債投向領域(兩重項目、以舊換新、設備更新)、專項債投向擴圍,這是財政重點支持的方向,也是可能出現超預期增長的方向。而超額儲蓄釋放的潛力,可能要關注居民預期修複程度。通過拆分數據,部分地區城鎮居民消費率有待提振,而農村居民可能更多需要增加收入。

2025年展望係列:

之一:收益荒加速,2025兩維度布局城投債

之二:2025轉債,水漲待船高

之三:2025,海外祛魅

之四:2025,財政的擴張與節奏

之五:2025,銀行資本債把握節奏和尺度

之六:2025,寬貨幣更進一步

之七:2025利率,大風大浪大魚

之八:2025,產業債把握久期收益

風險提示:

國內財政、貨幣政策出現超預期調整。全球貿易體係出現超預期變化。主要發達經濟體財政、貨幣政策超預期調整。

。